Globální akciové trhy pokračovaly v prosinci v růstu s tím, jak se po světě pomalu začaly v masovém měřítku aplikovat vakcíny proti koronaviru.

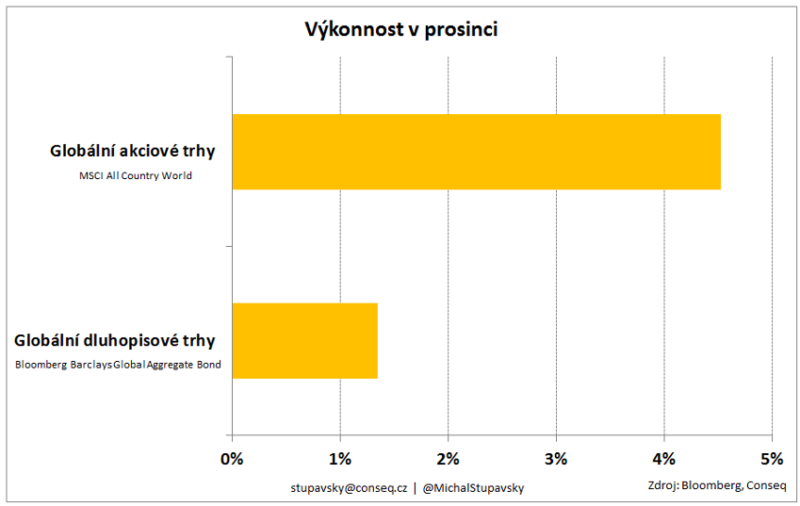

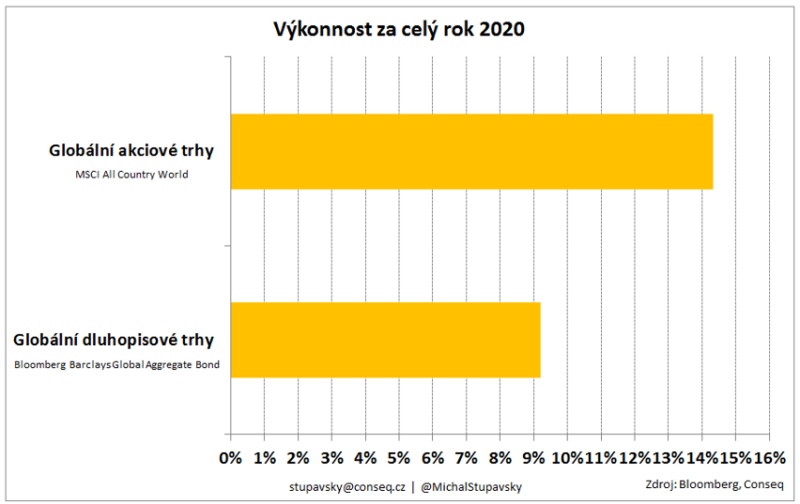

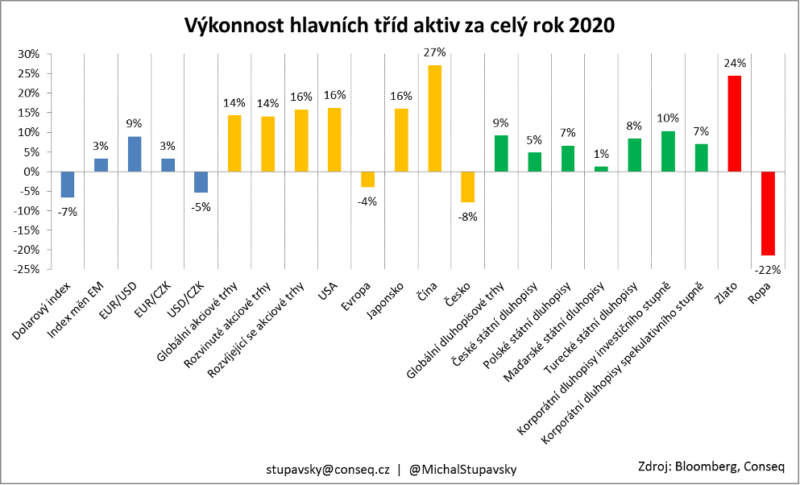

Nejširší globální akciový index MSCI All Country World připsal zisk 4,5 %. Dařilo se také globálním dluhopisovým trhům, které dle nejširšího globálního dluhopisového indexu Bloomberg Barclays připsaly zisk 1,3 %. Celý uplynulý rok 2020 byl pro globální finanční trhy velice úspěšný a to především díky bezprecedentnímu objemu kvantitativního uvolňování centrálních bank. Celkový objem nově natištěných peněz centrálními bankami v roce 2020 činil bezprecedentních 9,2 bilionu dolarů, což je trojnásobek ve srovnání s krizovým rokem 2008. Ve výsledku za celý rok 2020 připsaly globální akciové trhy zhodnocení 14,3 % a globální dluhopisové trhy 9,2 %.

Vývoj na finančních trzích

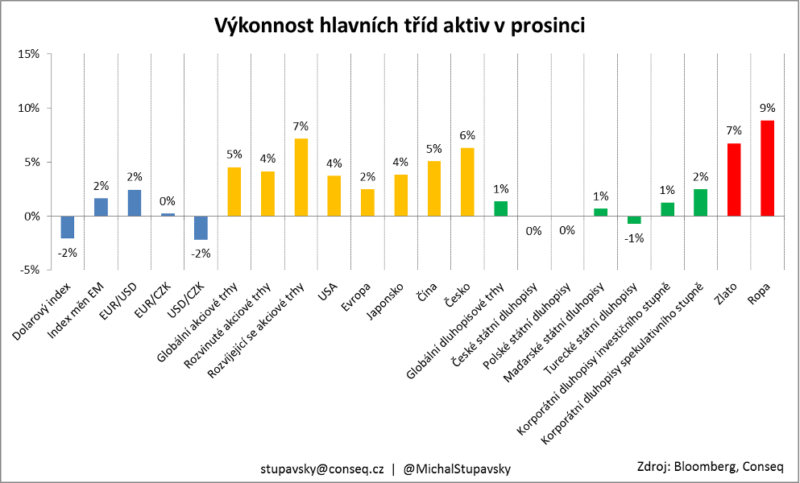

Dolar v prosinci při pokračující pozitivní náladě na globálních finančních trzích pokračoval v oslabování. Dolarový index DXY, jenž měří výkonnost dolaru vůči koši hlavních světových měn, ve výsledku oslabil o 2,1 % a dostal se na nejslabší úroveň od začátku roku 2018. Vůči euru dolar oslabil o 2,4 % na úroveň 1,222 dolaru za euro. Index měn rozvíjejících se ekonomik vůči dolaru posílil o 1,6 %.

Koruna vůči euru mírně oslabila o 0,2 % na úroveň 26,25 CZK/EUR a vůči dolaru posílila o 2,2 % na úroveň 21,39 CZK/USD.

Nejširší globální akciový index MSCI All Country World připsal zisk 4,5 %. Z regionálního pohledu se více dařilo akciím rozvíjejících se trhů, jejichž index MSCI Emerging Markets připsal zisk 7,2 %. Akcie rozvinutých trhů dle indexu MSCI World připsaly zisk 4,1 %.

Z hlediska investičního stylu se více dařilo růstovým akciím, jejichž index MSCI All Country World Growth zaznamenal zisk 5,1 %. Hodnotové akcie dle indexu MSCI All Country World Value připsaly zisk 4,0 %.

Ze sledovaných trhů zaznamenaly nejsilnější zisky akcie v Turecku (BIST 100 +15,0 %), Latinské Americe (MSCI Latin America +11,6 %) a Polsku (WIG 30 +9,7 %). Relativně nejslabší byla výkonnost akcií v eurozóně (Euro STOXX 50 +1,7 %).

Pražská burza dle indexu PX připsala nadprůměrný zisk 6,3 % a index PX rok 2020 zakončil na úrovni 1027 bodů.

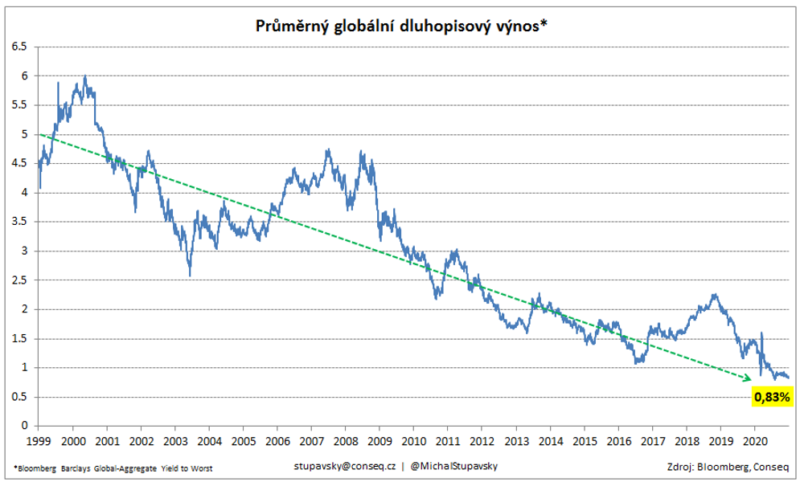

Globální dluhopisové trhy dle indexu Bloomberg Barclays zaznamenaly také nadstandardní zisk ve výši 1,3 %. Přitom průměrný globální dluhopisový výnos do doby splatnosti dle agentury Bloomberg poklesl o 0,03 % na úroveň 0,83 %.

Globální index vládních dluhopisů posílil o 1,2 %. Korporátním dluhopisům se také dařilo velmi dobře. Globální index korporátních dluhopisů investičního stupně připsal zisk 1,2 % a globální index korporátních dluhopisů neinvestičního spekulativního stupně (high-yield) dokonce 2,5 %.

Index korporátních dluhopisů investičního stupně denominovaných v euru posílil nepatrně o 0,1 % a index korporátních dluhopisů neinvestičního spekulativního stupně (high-yield) denominovaných v euru posílil o 0,8 %.

Českým vládním dluhopisům se tentokrát opět příliš nedařilo, neboť jejich index oslabil o 0,1 %. Výnos do doby splatnosti vládního dluhopisu s krátkou dvouletou splatností vzrostl o 0,05 % na úroveň 0,14 %. Výnos do doby splatnosti vládního dluhopisu s dlouhou 10letou splatností nepatrně vzrostl o 0,01 % na úroveň 1,30 %. Česká výnosová křivka tak nepatrně snížila svůj sklon.

Index polských státních dluhopisů svoji hodnotu opět nezměnil. Maďarské státní dluhopisy připsaly zhodnocení 0,7 % a turecké státní naopak odepsaly 0,8 %.

Globální komoditní index S&P GSCI vzrostl o 6,0 %. Cena ropy Brent vzrostla o 8,8 % na úroveň 52 dolarů za barel. Cena zlata poklesla o 6,7 % na úroveň 1895 dolarů za trojskou unci.

Index volatility VIX vzrostl o 11 % na 23 bodů.

Co jsme dělali v našich investičních portfoliích?

V rámci asset alokace investičních portfolií jsme v průběhu prosince žádné významné investiční akce neprováděli. Celkově tak máme v rámci asset alokace investičních portfolií vůči benchmarkům neboli srovnávacím indexům i nadále podvážení v akciích a alternativních investicích, a naopak nadvážení v dluhopisech.

V akciové složce máme výrazně podvážené USA a naopak výrazně nadvážené rozvíjející se trhy (emerging markets) v čele s rozvíjející se Asií a střední a východní Evropou.

U českých vládních dluhopisů jsme i nadále podvážení na duraci, což znamená, že udržujeme průměrnou splatnost tohoto subportfolia oproti benchmarkům kratší, čímž se chráníme vůči úrokovému riziku případného výrazného nárůstu výnosů do doby splatnosti a to především na delším konci výnosové křivky.

Jaký je náš investiční výhled na následující období?

Globální ekonomika se momentálně nachází v nejhlubší recesi od 2. světové války. Dle poslední říjnové prognózy Mezinárodního měnového fondu by mělo globální HDP v letošním roce poklesnout o 4,4 %, což je násobně více než 1% pokles při globální finanční krizi v roce 2009. Přitom jedinou velkou ekonomikou, která by měla za celý letošní rok zaznamenat kladnou dynamiku HDP, je podle MMF Čína, jejíž ekonomika by měla vzrůst o přibližně 2 %.

Globální makroekonomický obrázek se navíc na konci uplynulého roku dále mírně zhoršil, neboť prakticky na celém světě narůstaly počty nově nakažených koronavirem. Je tak velice pravděpodobné, že minimálně v USA a Evropě HDP v loňském posledním čtvrtletí opět mezikvartálně poklesne a dočkáme se tak hospodářského vývoje ve tvaru písmena „W“.

Na druhou stranu jsme nicméně byly od listopadu svědky také velice příznivých zpráv o nových vakcínách proti koronaviru od společností Pfizer, Moderna a AstraZeneca. Od začátku letošního roku tak bude po celém světě postupně nabíhat plošné očkování s tím, že od druhého pololetí by se mohla začít globální makroekonomická situace normalizovat. To je konec konců také hlavní důvod, proč globální akciové trhy na konci loňského roku extrémně rostly.

Je ovšem třeba také zmínit komentáře představitelů Mezinárodního měnového fondu, Fedu a Evropské centrální banky, kteří se v posledních týdnech vyjadřovali v tom smyslu, že globální ekonomika ještě zdaleka není z nejhoršího venku. Podle těchto institucí bude globální ekonomika i nadále vyžadovat enormně silnou monetární a fiskální podporu. Jak je nicméně u akciových trhů dobrým zvykem, akcie mají silnou tendenci předbíhat reálný makroekonomický vývoj o dva až tři kvartály. Tudíž nyní pravděpodobně platí, že je v cenách akcií zaceněn velice pozitivní vývoj od druhé poloviny letošního roku. Konec konců se hlavní akciové indexy zakončily rok 2020 na nových historických maximech.

Klíčovým důvodem extrémního akciového růstu od konce března však byla bezprecedentní monetární stimulace klíčových centrálních bank. Americký Fed se dokonce zavázal k neomezeným nákupům dluhových cenných papírů, včetně nákupů korporátních dluhopisů s neinvestičním spekulativním ratingem (high-yield). Centrální banky ve výsledku investičnímu sentimentu v uplynulém roce zásadním způsobem pomohly. Celkově centrální banky v roce 2020 natiskly 9,2 bilionu dolarů, což je rovný trojnásobek oproti předchozímu maximu z krizového roku 2008. Je přitom velice pravděpodobné, že klíčové centrální banky budou finanční trhy bezprecedentně podporovat také v roce 2021.

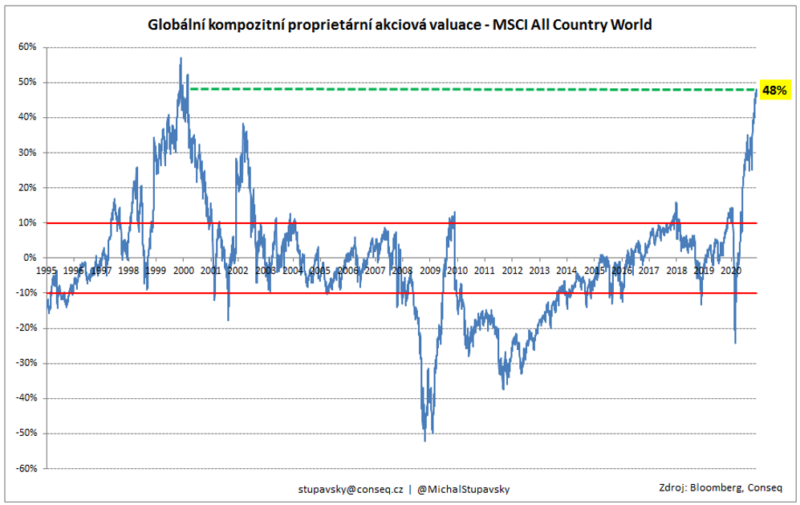

Co se našeho globálního akciového výhledu týče, na konci září jsme se rozhodli akcie v našich investičních portfoliích podvážit. Vedli nás k tomu primárně tři důvody: 1) Solidní výkonnost globálních akciových trhů v loňském roce s přihlédnutím k masivním dopadům globální pandemie, 2) Velmi vysoké akciové valuace neboli akciové ocenění, nyní nejvyšší od roku 2000 a 3) Extrémně nejistý globální makroekonomický výhled.

Aktuální globální akciové valuace pro střednědobý horizont příštích pěti let přitom nyní indikují očekávané průměrné roční akciové výnosy, včetně dividend, pouze kolem 2 %. Nepříznivým faktorem pro akcie je také výrazně negativně dynamika globálních korporátních zisků, jejichž meziroční pokles ke konci roku činil 29 %. Celkově jsme proto na akcie mírně negativní.

Pokud jde o dluhopisy, ty jsou momentálně jako globální třída aktiv nejdražší v historii, když průměrný globální dluhopisový výnos do doby splatnosti dle agentury Bloomberg na konci roku činil pouhých 0,83 % a pohyboval se tak i nadále poblíž historického minima ze srpna. Průměrný reálný globální dluhopisový výnos do doby splatnosti, tedy očištěný o očekávanou míru inflace, je proto poměrně hluboko v záporu. I nadále se proto domníváme, že vládní dluhopisy relativně bezrizikových zemí příliš prostoru pro solidní zhodnocení ve střednědobém horizontu příštích pěti let nenabízejí.

Také kreditní marže korporátních dluhopisů se v posledních měsících enormně utáhly a momentálně se pohybují pod svými dlouhodobými průměry, a to jak u korporátních dluhopisů s investičním ratingem, tak i korporátních dluhopisů s neinvestičním spekulativním ratingem (high-yield). Domníváme se proto, že ani korporátní dluhopisy jako třída aktiv momentálně příliš atraktivní nejsou.

Celkově se má tedy aktuální situace na globálních finančních trzích tak, že valuace neboli ocenění akcií i dluhopisů je na historických maximech. Proto musí investoři v následujícím období počítat s poněkud podprůměrným zhodnocením.

Michal Stupavský, CFA

Investiční stratég

Conseq Investment Management